Ikuti promo FBS

Kewajiban Hipotek yang Dijaminkan (CMO)

Apa itu Kewajiban Hipotek yang Dijaminkan?

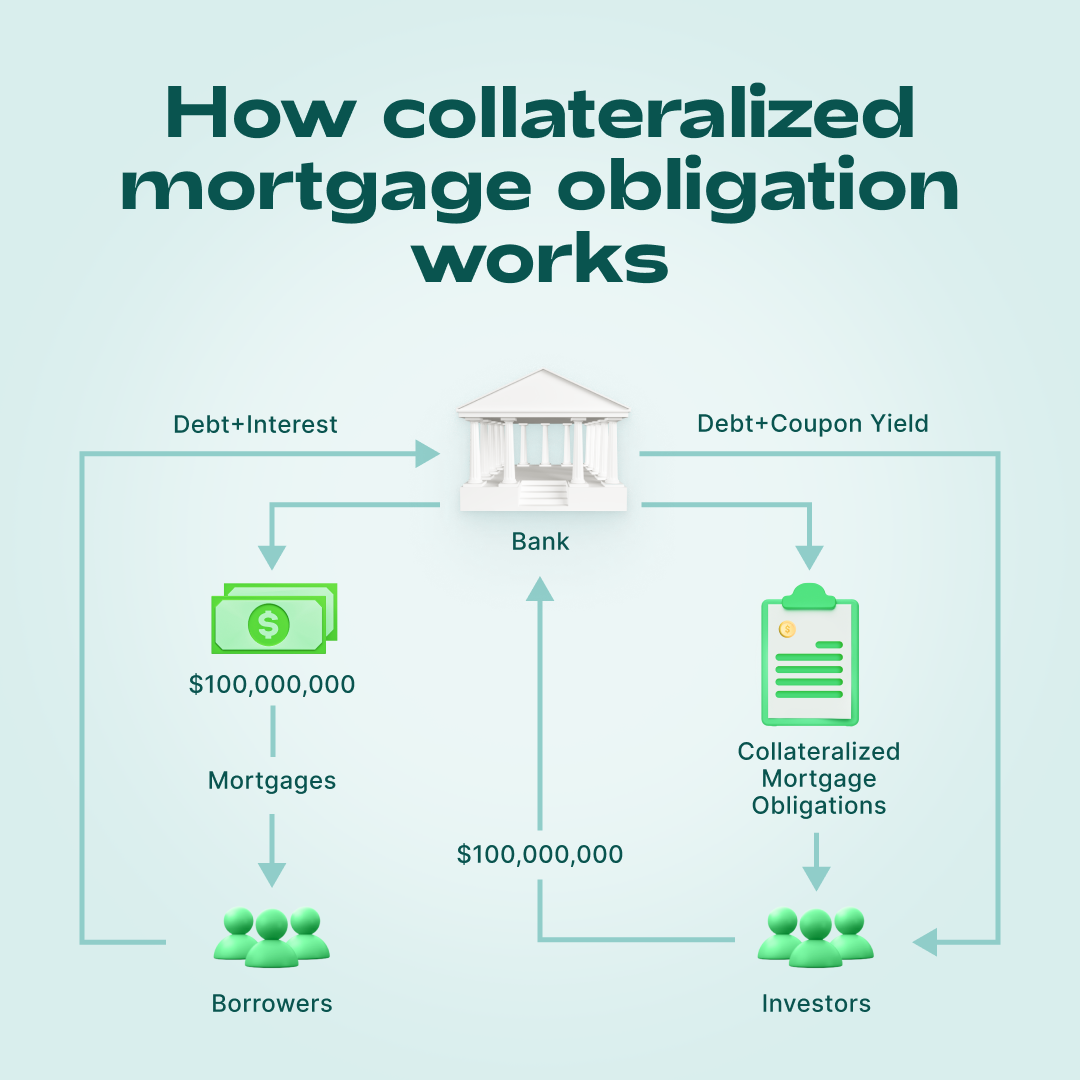

Kewajiban hipotek yang dijaminkan (CMO) mengacu pada jenis sekuritas berbasis hipotek yang berisi kumpulan hipotek dan dijual sebagai sebuah investasi. Diorganisir berdasarkan jatuh tempo dan tingkat risiko, CMO menerima arus kas ketika peminjam membayar hipotek sebagai jaminan untuk sekuritas ini. Kemudian, CMO mengalokasikan pembayaran pokok dan bunga kepada investor mereka berdasarkan aturan dan kesepakatan yang telah ditentukan.

Pertama kali diterbitkan oleh Salomon Brothers dan First Boston pada tahun 1983, CMO sangat kompleks dan mencakup banyak hipotek yang berbeda. Atas berbagai alasan, investor cenderung berfokus pada aliran pendapatan yang ditawarkan oleh CMO daripada kesehatan hipotek itu sendiri. Akibatnya, banyak investor membeli CMO yang penuh dengan hipotek subprima, hipotek tingkat disesuaikan, hipotek milik peminjam yang pendapatannya tidak diverifikasi selama pengajuan, dan hipotek lainnya dengan risiko gagal bayar tinggi.

Penggunaan ECL telah dikritik sebagai faktor pemicu krisis keuangan 2007-2008. Naiknya harga rumah membuat hipotek tampak seperti investasi yang aman, mendorong investor untuk membeli CMO dan MBS lainnya. Namun, kondisi pasar dan ekonomi menyebabkan peningkatan penyitaan dan risiko pembayaran yang tidak dapat diprediksi secara akurat oleh model keuangan. Dampak dari krisis keuangan global telah menyebabkan peningkatan regulasi sekuritas berbasis hipotek. Pada Desember 2016, SEC dan FINRA memperkenalkan aturan baru yang mengurangi risiko sekuritas ini dengan menetapkan persyaratan margin untuk transaksi agensi yang tercakup (covered agency transaction), termasuk kewajiban hipotek yang dijaminkan.

Memahami Kewajiban Hipotek yang Dijaminkan

Kewajiban hipotek yang dijamin terdiri dari beberapa bagian (tranche) atau kelompok hipotek yang diatur oleh profil risikonya. Tranche biasanya memiliki saldo pokok, suku bunga, jatuh tempo, dan tingkat default yang bervariasi dan mewakili instrumen keuangan yang kompleks. Kewajiban hipotek yang dijamin sensitif terhadap perubahan suku bunga dan perubahan kondisi ekonomi seperti tingkat penyitaan, tingkat pembiayaan kembali, dan tingkat penjualan real estat. Setiap tranche memiliki jatuh tempo dan ukuran yang berbeda, dan obligasi diterbitkan dengan kupon bulanan. Kupon menyediakan pembayaran bulanan untuk pokok dan bunga.

Sebagai ilustrasi, mari kita lihat mekanisme pada gambar. Misalkan sebuah bank mengeluarkan pinjaman hipotek untuk apartemen sebesar $100.000.000 dan segera setelah itu mengeluarkan CMO dengan jumlah yang sama. Kumpulan obligasi disiapkan untuk dilelang. Investor menerima jaminan pendapatan jangka panjang dengan potensi risiko rendah dengan membeli obligasi. Bank menggunakan uang yang diperoleh dari investor untuk mengeluarkan pinjaman baru. Sebagian dari bunga hipotek digunakan untuk pembayaran kupon, dan sisanya adalah keuntungan bank.

CMO vs. CDO

Seperti CMO, kewajiban utang yang dijaminkan (CDO) terdiri dari sekelompok pinjaman yang dikumpulkan bersama dan dijual sebagai sebuah investasi. Namun, sementara CMO hanya berisi hipotek, CDO berisi berbagai pinjaman seperti pinjaman mobil, kartu kredit, komersial, dan hipotek. Baik CDO maupun CMO mencapai puncaknya pada tahun 2007, tepat sebelum krisis keuangan global, dan nilainya anjlok setelah itu. Misalnya, pada puncaknya tahun 2007, pasar CDO bernilai $1,3 triliun. Sebagai referensi, pada tahun 2013 nilainya hanya $850 juta.

CMO vs. MBS

Sekuritas berbasis hipotek (MBS) adalah instrumen investasi yang berisi paket hipotek perumahan. Entitas yang menawarkan sekuritas berbasis hipotek membeli pinjaman ini dari bank atau lembaga keuangan.

Ketika peminjam melunasi hipotek mereka, MBS menerima uang tunai. Investor MBS menerima pembayaran sesuai dengan jadwal tertentu. Pendapatan investor didasarkan pada persentase yang disepakati antara investor dan entitas yang menawarkan MBS atas pembayaran bunga dan pokok, yang dilakukan atas pinjaman dalam MBS.

CMO adalah salah satu jenis MBS. Apa yang membuat CMO berbeda dari MBS tradisional adalah bahwa hipotek di CMO dibagi ke dalam kategori atau tranche berdasarkan risiko dan jatuh tempo.

Pentingnya tingkat risiko di CMO

Pada kewajiban hipotek yang dijaminkan, menentukan tingkat risiko sangat penting.

Mengingat CMO sering dikelompokkan ke dalam tranche berdasarkan risiko, sangat penting untuk mengawasi mereka. Karena CMO terkait dengan hipotek, ada beberapa alasan mengapa beberapa tranche dianggap berisiko rendah, seperti peringkat kredit peminjam atau jumlah utang bulanan yang mereka miliki.

Sebaliknya, tranche risiko yang lebih tinggi akan berisi peminjam dengan kredit yang lebih tinggi, seperti tingkat penyitaan yang lebih tinggi dan tingkat bunga. Semakin rendah risikonya, semakin besar kemungkinan uang Anda akan kembali, meskipun tingkat pembayaran Anda cenderung lebih rendah. Jadi, semua tergantung pada apa yang dicari investor dalam suatu sarana investasi. Mungkin seorang investor bersedia mengambil risiko selama mereka bisa mendapatkan lebih banyak pembayaran dalam jangka pendek.