เข้าร่วมโปรโมชัน FBS

Value at risk (VaR)

Value at Risk (VaR) คืออะไร?

Value at risk (VaR) หรือมูลค่าความเสี่ยง คือสถิติที่แสดงถึงความสูญเสียทางการเงินที่เป็นไปได้ภายในบริษัท พอร์ตการลงทุน หรือตำแหน่งในช่วงเวลาหนึ่งๆ ระบบเมตริกนี้มักถูกการลงทุนและธนาคารพาณิชย์นำมาใช้การประเมิน ความเสี่ยงทางการเงิน

ทำความเข้าใจเรื่อง Value at Risk (VaR)

การสร้างแบบจำลอง VaR จะช่วยวัดปริมาณของการสูญเสียที่อาจเกิดขึ้น ความน่าจะเป็นที่มันจะเกิดขึ้น และกรอบเวลา

การใช้การประเมิน VaR จะช่วยในการระบุความเสี่ยงสะสมจากตำแหน่งที่องค์กรอยู่ การใช้ข้อมูลที่ได้รับจากการสร้างแบบจำลอง VaR ทำให้สถาบันการเงินสามารถตัดสินใจได้ว่ามีเงินทุนสำรองเพียงพอที่จะรองรับการขาดทุนหรือไม่ หรือจำเป็นต้องมีการปรับพอร์ตการลงทุนของตนเพื่อรับมือความเสี่ยงที่สูงกว่าที่ยอมรับได้นั้นหรือไม่ และเลือกการลงทุนที่มีความเสี่ยงต่ำกว่า

Marginal Value at Risk (MVaR)

Marginal value at risk (MVaR) หรือมูลค่าความเสี่ยงส่วนเพิ่มเติม คือจำนวนความเสี่ยงเพิ่มเติมที่เกิดจากการลงทุนในพอร์ตใหม่ MVAR จะช่วยให้ผู้จัดการเข้าใจการเปลี่ยนแปลงความเสี่ยงในพอร์ตการลงทุนเนื่องจากการลบหรือเพิ่มของการลงทุนใดการลงทุนหนึ่ง

การลงทุนหนึ่งอาจมีมูลค่าความเสี่ยงสูง อย่างไรก็ตาม หากมันมีความสัมพันธ์ในเชิงลบกับพอร์ตการลงทุน มันก็ยังให้ความเสี่ยงแก่พอร์ตการลงทุนในจำนวนที่ค่อนข้างน้อยกว่ามากๆเมื่อเปรียบเทียบกับความเสี่ยงของตัวมันเองเพียงอย่างเดียว

วิธีการคำนวณมูลค่าความเสี่ยง

มีสามวิธีหลักในการคำนวณ VaR: วิธีการจําลองโดยใช้ข้อมูลในอดีต (Historical Method), วิธีการทางสถิติพาราเมตริก (Parametric Method), และวิธีการจำลองแบบมอนติคาร์โล (Monte Carlo Simulation) การคำนวณแต่ละแบบต่างก็มีข้อดีและข้อเสียที่เกี่ยวข้องกับความซับซ้อน, ความเร็วในการคำนวณ, การนำไปใช้กับแต่ละตราสาร, และปัจจัยอื่นๆ

1. วิธีการจําลองโดยใช้ข้อมูลในอดีต (Historical Method)

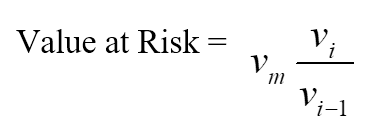

วิธีการจําลองโดยใช้ข้อมูลในอดีตนั้นเป็นวิธีที่เรียบง่ายสำหรับการคำนวณมูลค่าความเสี่ยง ข้อมูลตลาดในช่วง 100 วันที่ผ่านมาจะถูกนำมาคำนวณเปอร์เซ็นต์การเปลี่ยนแปลงสำหรับแต่ละปัจจัยเสี่ยงในแต่ละวัน การเปลี่ยนแปลงแต่ละเปอร์เซ็นต์จะถูกคำนวณด้วยมูลค่าตลาดปัจจุบันเพื่อนำเสนอ 100 สถานการณ์สำหรับมูลค่าในอนาคต

สำหรับแต่ละสถานการณ์ พอร์ตการลงทุนจะได้รับการประเมินมูลค่าโดยใช้แบบจำลองการกำหนดราคาแบบเต็มรูปแบบและแบบที่ไม่เป็นเชิงเส้น วันที่แย่ที่สุดอันดับที่ห้าที่เลือกมาจะถือว่าเป็น 95% VaR

โดยที่:

- vi คือจำนวนตัวแปรในวันที่ i

- m คือจำนวนวันที่นำข้อมูลในอดีตมาใช้

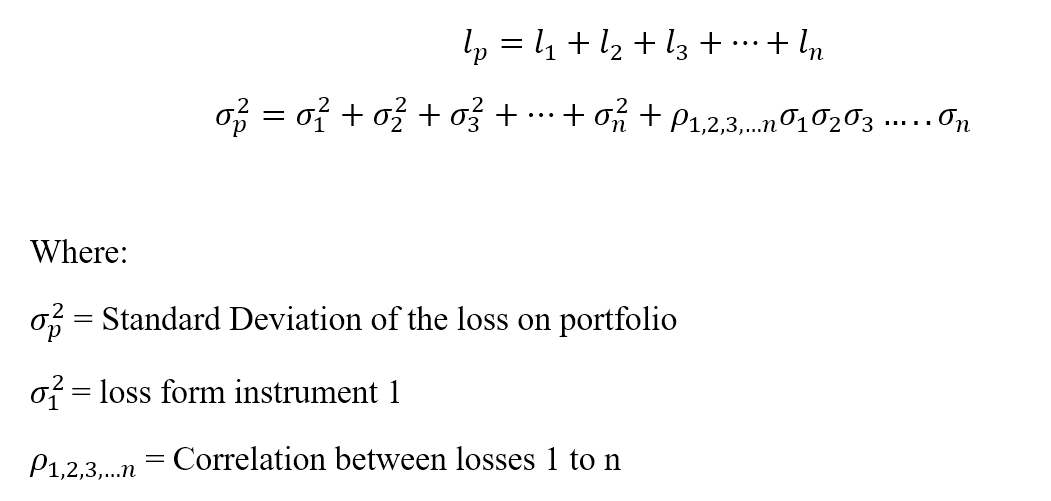

2. วิธีการทางสถิติพาราเมตริก (Parametric Method)

วิธีการทางสถิติพาราเมตริกหรือเรียกอีกอย่างว่าวิธีความแปรปรวนร่วม มันมีสันนิษฐานว่าจะมีการแจกแจงแบบปกติในผลตอบแทน สองปัจจัยที่จะถูกประเมิณ: ผลตอบแทนที่คาดหวังและส่วนเบี่ยงเบนมาตรฐาน

วิธีการทางสถิติพาราเมตริกเหมาะสมที่สุดกับปัญหาการวัดความเสี่ยงที่ทราบและประมาณค่าการแจกแจงได้อย่างน่าเชื่อถือ วิธีการนี้จะไม่มีความน่าเชื่อถือเมื่อขนาดของตัวอย่างนั้นเล็กมากๆ

"l" คือความสูญเสีย, "p" คือพอร์ตการลงทุน, และ "n" คือจำนวนของตราสาร

3. วิธีการจำลองแบบมอนติคาร์โล (Monte Carlo Method)

ภายใต้วิธีการจำลองแบบมอนติคาร์โล มูลค่าความเสี่ยงจะถูกคำนวณโดยการสร้างสถานการณ์จำลองสำหรับอัตราในอนาคตแบบสุ่มโดยใช้แบบจำลองการกำหนดราคาในแบบที่ไม่เป็นเชิงเส้นเพื่อประเมินการเปลี่ยนแปลงของมูลค่าสำหรับแต่ละสถานการณ์ จากนั้นค่อยคำนวณ VaR ตามการสูญเสียที่เลวร้ายที่สุด

วิธีการจำลองแบบมอนติคาร์โลนั้นเหมาะกับหลายปัญหาการวัดความเสี่ยง โดยเฉพาะอย่างยิ่งเมื่อต้องรับมือกับปัจจัยที่ซับซ้อน มันมีสมมติฐานว่าจะมีการจัดสรรความน่าจะเป็นสำหรับปัจจัยเสี่ยงต่างๆ

ตัวอย่าง VaR

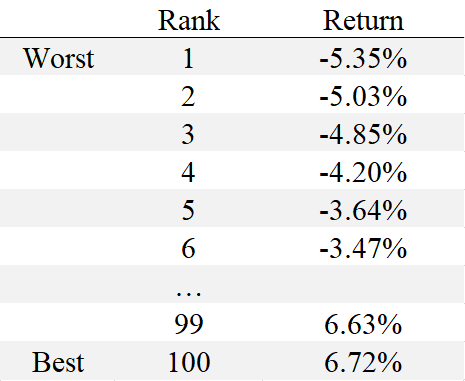

สมมติว่าผู้จัดการความเสี่ยงต้องการคำนวณ VaR 95% ใน 1 วันสำหรับหุ้น XYZ โดยใช้ข้อมูล 100 วัน ด้วยการใช้วิธีการจำลองโดยใช้ข้อมูลในอดีต ผู้จัดการความเสี่ยงจะดูที่ผลตอบแทนในช่วง 100 วันที่ผ่านมาของหุ้น XYZ ตามลำดับจากแย่ที่สุดไปดีที่สุด หากเรามีผลตอบแทน 100 รายการดังในตัวอย่าง ให้เรียงลำดับจากต่ำสุดไปสูงสุด:

VaR เปอร์เซ็นต์ไทล์ที่ 95 ในกรณีนี้จะสอดคล้องกับ -3.64% หรือผู้จัดการความเสี่ยงอาจกล่าวได้ว่า VaR 95% ในหนึ่งวันจะขาดทุนที่ 3.64% หากความเสี่ยงนี้อยู่ในขอบเขตที่ผู้จัดการความเสี่ยงยอมรับได้ ก็อาจพิจารณาได้ว่าหุ้น XYZ นั้นเป็นการลงทุนที่ดี

ข้อดีของมูลค่าความเสี่ยง (VaR)

1. เข้าใจง่าย

มูลค่าความเสี่ยงนั้นเป็นตัวเลขเดียวที่ระบุระดับความเสี่ยงของพอร์ตการลงทุน มูลค่าความเสี่ยงจะวัดออกมาได้ทั้งในรูปแบบหน่วยราคาหรือเป็นเปอร์เซ็นต์ ซึ่งมันทำให้การตีความและทำความเข้าใจ VaR นั้นค่อนข้างง่าย

2. การนำไปใช้

มูลค่าความเสี่ยงใช้ได้กับสินทรัพย์ทุกประเภท: พันธบัตร หุ้น ตราสารอนุพันธ์ สกุลเงิน ฯลฯ ดังนั้น สถาบันการเงินต่างๆสามารถใช้ VaR เพื่อประเมินความสามารถในการทำกำไรและความเสี่ยงของการลงทุนที่แตกต่างกันได้

3. ความเป็นสากล

มีการใช้ตัวเลขมูลค่าคามเสี่ยงกันอย่างแพร่หลาย ทำให้มันกลายเป็นมาตรฐานที่เป็นที่ยอมรับในการซื้อ, ขาย, หรือแนะนำสินทรัพย์

ข้อจำกัดของมูลค่าความเสี่ยง

1. พอร์ตการลงทุนขนาดใหญ่

การคำนวณมูลค่าความเสี่ยงสำหรับพอร์ตการลงทุนจำเป็นต้องคำนวณความเสี่ยงและผลตอบแทนของสินทรัพย์แต่ละรายการและความสัมพันธ์ระหว่างสินทรัพย์ดังกล่าว ดังนั้น ยิ่งจำนวนหรือความหลากหลายของสินทรัพย์ในพอร์ตการลงทุนมีมีมากเท่าไหร่ การคำนวณ VaR ก็จะยิ่งยากขึ้นเท่านั้น

2. ความแตกต่างในวิธีการ

วิธีการคำนวณ VaR ที่แตกต่างกันอาจนำไปสู่ผลลัพธ์ที่แตกต่างกันสำหรับพอร์ตการลงทุนเดียวกัน

3. สมมติฐาน

ในการคำนวณ VaR นั้นจำเป็นต้องตั้งสมมติฐานและใช้มันเป็นอินพุต หากสมมติฐานไม่ถูกต้อง เช่นนั้น VaR ก็จะไม่ถูกต้อง

สรุป

การจัดการพอร์ตการลงทุนของบริษัทเป็นกระบวนการที่ซับซ้อนซึ่งต้องการการพัฒนาทักษะอย่างต่อเนื่อง เพื่อความสำเร็จในการซื้อขายในตลาด Forex เทรดเดอร์ควรปฏิบัติตามกฎการจัดการความเสี่ยง เช่น ขนาดตำแหน่ง, การกระจายความเสี่ยง, และการจำกัดการขาดทุนโดยการวางคำสั่ง Stop Loss, การเทรดด้วยเลเวอเรจ เป็นต้น โชคดีที่ FBS มีสื่อการเรียนรู้ที่หลากหลายที่อาจช่วยเทรดเดอร์ทุกระดับ ตั้งแต่มือใหม่ไปจนถึงผู้มีประสบการณ์ให้สามารถปรับปรุงผลการซื้อขายของพวกเขาได้